目次

バッテリー共通化に取り組む企業は増え始めている

前回特集の2021年時点までは、バッテリー共通化に取り込む企業はほとんど見られませんでしたが、2022~2023年の間にはいくつかの有力電動工具メーカーがバッテリー共通化の取り組みを発表しました。

また、電動工具メーカー以外でも農林機器やエンジンメーカー主導による汎用バッテリーの取り組みも進み始めており、これまでモータやバッテリーを扱ってこなかった機械メーカーを囲い込む動きが見られるようになりました。

今回の記事では、現在のバッテリー共通化プラットフォームの各企業による展開の状況を解説します。

metabo CAS(欧州)

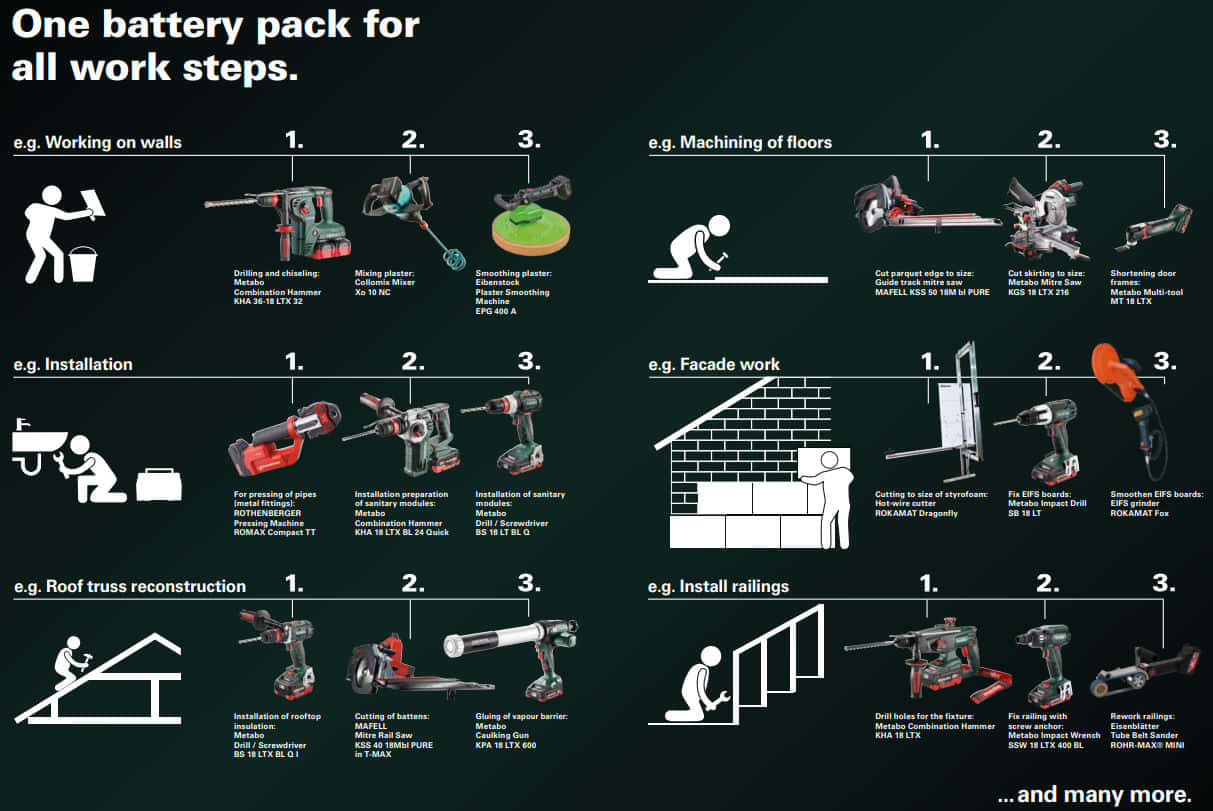

バッテリー共通化の取り組みで最も成功しているのが、欧州の電動工具メーカー metaboが展開するCAS (コードレスアライアンスシステム)です。

2009年ごろから発足したバッテリー共通化プラットフォームであり、CASに参画する企業は36社(2023年11月時点)であり、電動工具発のバッテリー共通プラットフォームとしては業界トップの規模を誇ります。

メタボ自体は欧州地域の比較的小さな電動工具ブランドに留まりますが、アライアンスとしての本格的な活動やブランディング、積極的な参画企業の取り込みによって建築製品から清掃製品、園芸製品まで幅広い機器をmetaboバッテリーで使えるようになっています。世界的な有力電動工具ブランドであるDeWALTやMilwaukeeにも劣らない製品ラインアップを特徴としています。

日本国内でのCAS展開にも期待したいところですが、metaboは工機HD傘下の電動工具ブランドであり、日本では工機HDの主力ブランド HiKOKIが後述のマルチボルトアライアンスを発足させたため、日本市場でCASが普及することはまず無いでしょう。

今後の展開に最も期待したいバッテリー共通化プラットフォームではあるものの、資本や地域制限による企業活動の限界を強く受けているため、あくまでも欧州地域における小~中規模メーカーのバッテリー化を統括する汎用バッテリーの地位に留まるものと予想しています。

BOSCH POWER FOR ALL ALLIANCE

電動工具メーカー ボッシュが展開する家庭向け18Vバッテリーの共通プラットフォームです。この共通バッテリーには11社が参画しています。

ボッシュは、バッテリー共通プラットフォームを展開する企業としては最も規模が大きく、単なるバッテリープラットフォームの提供だけではなく、企業買収や資本提携による強力な製品展開を行う選択肢も取るので、バッテリープラットフォームのシェアとしてそう遠くないうちにトップに躍り出る可能性もあると予想しています。

一例としては、2023年1月にボッシュは農林機器メーカーのハスクバーナの出資比率を引き上げており、その一環としてハスクバーナブランドのボッシュバッテリーに対応する製品を展開しています。

日本市場の状況としては、既にバッテリーそのものはボッシュが日本市場で販売を進めているので展開は容易な状態にあり、ハスクバーナ・ゼノアがGARDENA(ガルデナ)とハスクバーナの対応機器の販売を進めています。

BOSCH AMPShare

電動工具メーカー ボッシュが展開するプロ向けバッテリーの共通プラットフォームです。

2022年に発足したバッテリー共通化プラットフォームであり、AMPShareに参画する企業は31社(2023年11月欧州時点)で後発ながらも参入ブランドは多く、先述のmetabo CASからAMPShareに移行した企業も存在しています。

先述のPOWER FOR ALL ALLIANCEと同じく、ボッシュ資本を原動力として急速に拡大する可能性も高く、欧州を中心として世界各国に展開が進んでいます。

残念ながら日本市場でAMPShareの正式展開は行われておらず、Klaukeのような日本製品展開を行っているブランドも日本国内でAMPShare対応製品を発売する予定は無いようです。

HiKOKI マルチボルトアライアンス(日本)

日本ブランドのバッテリー共通化の取り組みとしては、2023年3月から始まったHiKOKIのマルチボルトアライアンスがあります。

この取り組みは、HiKOKIのマルチボルトバッテリーを他の企業製品にも使えるようにする取り組みで、参画企業は国内企業を中心に14社(2023年11月時点)です

マルチボルトアライアンスに関しては、HiKOKIは世界各国で展開を行う電動工具ブランドではありながらも日本地域以外でのマルチボルトアライアンスの告知は無く、あくまでも工機ホールディングスジャパンが独自に行っている取り組みのようです。

昨今の経営状態の背景を考慮しても少し辛辣な意見となってしまうのですが、工機HDは企画を立ち上げても放置したり悪手になる印象が強いため、最低限の取り組みとして、パートナー製品情報などのアップデートを定期的に行うなど活動が続いていることを表す気概を見せてほしいと思うところでしょうか。

ECHO 50Vシリーズ(日本)

やまびこの小型農機具ブランド ECHOが展開する50Vバッテリーの協業コンセプトモデルの取り組みです。

2023年に開催された農業WEEKで初めて公表された取り組みであり、2023年11月時点は農機具メーカー5社がコンセプトモデルに参画しています。

現時点ではあくまでも検証段階の取り組みのようですが、50V大型バッテリーによる高出力と大容量を必要とする農機具メーカーへの需要は少なくないと予想しているので、今後の展開次第によってはバッテリー共通化プラットフォームの一角になる可能性もあると考えています。

ホンダ 汎用パワーユニット eGX(日本)

電動工具バッテリーの括りからは少し外れますが、ホンダは汎用エンジンの代替となる汎用パワーユニット eGXを供給しています。

eGXは2kWクラスの最大出力と72Vの着脱できるバッテリーを備えており、ホンダの汎用エンジン GX120と同じサイズと取付穴を備えているので、エンジンからそのまま置き換えられる特徴を持ちます。

アライアンスとして展開する製品ではないため採用する企業数は不明ですが、建設RXコンソーシアム参画企業などによる搭載製品の開発や汎用エンジン搭載製品からの移行なども進んでいることから、採用製品が増えることによって実質的にバッテリー共通プラットフォームの一角になるものと予想しています。

番外:マキタLXTコピー派生バッテリーシリーズ(新興国中心)

これまでのバッテリー共通化の取り組みとは少し異なりますが、マキタ 18VバッテリーLXTのコピーバッテリーから派生した製品群も無視できない存在です。

日本市場ではマキタ互換バッテリーを始めとして、マキタバッテリーで動く互換電動工具も広まっており、ある意味で下手なバッテリー共通化プラットフォームよりも市場に広く浸透しています。さらに新興国のローカル電動工具メーカーでは正式な純正バッテリーとしてマキタ互換バッテリーを採用するメーカーまであります。

最近では、単純なマキタバッテリーのコピーだけに留まらず、独自の充電方式や21700セルの採用など本家マキタと異なるカスタムを加えているメーカーも存在しており、複数のメーカーを跨ぐ共通バッテリーとして、ある意味トップクラスで普及しているバッテリーです。

飛躍した考えではあるのですが、筆者は汎用的なバッテリー規格として最も相応しい位置にいるのは、このマキタコピーバッテリーだと考えることがあります。

単純に対応製品が最も多いのもそうなのですが、バッテリーの互換資材まで流通しておりマキタに依存することなく独自にバッテリーの生産が可能なのは他のアライアンスでは得られない利点です。本元のマキタとは異なる仕様を持つバッテリーが登場している実態もあり、もはやマキタ純正以上のバッテリーが存在していても不思議ではない状態にあります。

実態としては海賊版の製品であり、互換バッテリーの危険性を加味すればマキタからすれば自社のコピーバッテリーが勝手に市場に流通するのでたまったものではないのでしょうが、特許切れを契機として、パテントによる囲い込みからRedHatで例えるところのFedora Projectのような管理されたオープンプロジェクトにして、コミュニティ主導としながらも技術指導や手綱を握ることでいい感じの汎用バッテリーとして発展するよう促してくれないかなと考えています。

ユーザー利便性向上よりもバッテリー囲い込みが次のステージに進んだ印象

筆者の見解として、ここ最近に始まった各メーカーが取り組み始めたバッテリー共通化の本質は「小~中規模メーカーの取り込みによる自社バッテリーのシェア拡大」を前提した、BtoBレベルのより大きな囲い込み合戦と捉えています。少なくとも、大手メーカー間のバッテリー統合によるユーザー利便性の向上を狙うものではないと考えています。

これまで誘導モータによるAC駆動製品や汎用エンジン機器を使用してきたメーカーにとって、突然モータバッテリー化してくれと言われても急に対応することは難しいものです。自社開発や実態の知れない中国メーカー品を採用によってコストをかけるよりも、実績のある他社品を導入した方が都合が良いと思い始めたところで、各メーカーがアライアンスとしてこれまでの取り組みを公表し始めたものでしょう。

とは言え、筆者はバッテリーによるライセンス収入を得る事業は、そんなにうまい話にはならないと考えています。

先ほど論じた内容とは少し矛盾してしまいますが、実際のところ、リチウムイオンバッテリーの搭載や電動化に関しては余程攻めた仕様でなければ、対応できる下請け先や技術に強い商社を見つけることで製品展開自体は可能だったりします。

電動工具用に使われているバッテリーはコスト面では必ずしも優秀とは言えず、出力的な性能を攻めている高価格バッテリーです。バッテリーそのものの購入コストやバッテリー装着構造の新規金型起こし、そしてライセンス費用などを払ったりしたら一気にコスト増要因となり、市場での競争力を失ってしまいます。

そうなると、電動工具向けバッテリーを使ったとしても、バッテリー共通化を受けることは極めて難しいものとなります。実際のところ、これらの条件を満たし採算性の取れる形で参画できる企業は限られていると想定しています。

それい加えて、マキタ18Vバッテリーの存在がバッテリー共通化において異常な存在となっています。

配線仕様や特許を見た限りの解釈ですが、マキタの18Vバッテリーは電源用途として非常にシンプルであり、マキタバッテリーは特許も一部失効している状態であり、マキタの許諾を受けることなくマキタバッテリーを使った機器の販売が可能です。やり過ぎた場合だとマキタからの警告は飛んでくるかもしれませんが、マキタが法的に行動に移ることは難しいのではないかと思っています。

これらのバッテリー共通化に付随する現実的なコストの課題を解決するためには、企業間の資本提携や技術供与、モーターユニットも含む機器提供などボッシュやホンダが行っているような包括的な取り組みが重要であり、バッテリー共通化それ自体はシェア確保やユーザー囲い込みの間接的な要因でしかないと思っています。少なくとも、バッテリーの共通化をアピールするだけで、それに自発的に広がっていくような安易な市場ではないはずです。

とは言いながらも、メタボに関しては、なぜCASが成立し、参画企業が増えているのか筆者の理解が追い付いていません。恐らく裏側では、CAS担当営業による現地メーカーに対する泥臭い交渉が繰り広げられているんだろうと予想しています。