本記事は編集部による考察によって構成しており、企業動向や予測を保証するものではありません。記事内容は執筆時点の情報に基づいており、現在の状況や将来の動向については変更される可能性があります。本記事の内容を元にした企業や取扱店へのお問い合わせはお控えください。また本記事は情報提供のみを目的としており、投資や購入の勧誘を目的としたものではありません。

目次

HiKOKIブランドを展開する工機ホールディングス

工機ホールディングスは電動工具のHiKOKIブランドを展開する企業です。元々は日立工機として日立グループ内で電動工具を製造・販売していましたが、現在はマルチボルトシリーズを中心とするコードレス電動工具によって、国内外の多くの日立工機ユーザーに支持される新たな電動工具ブランドに生まれ変わりました

工機ホールディングスは2017年の日立グループ離脱から今年で6年目を迎えます。同じ時期に投資ファンドKKRに買収された自動車部品メーカー マレリは民事再生を受けるなど報道で話題になったものの、工機HDに関しては詳細な動向が開示されておらず、国内シェアの高さの割にその企業動向や将来予想については情報の少ない状況が続いています。

本記事では、日立工機から工機ホールディングスに至るまでの変遷やその背景にある事情を解説し、今後の動向についても予測解説します。

関連記事:

2009年:日立製作所の連結子会社になった日立工機

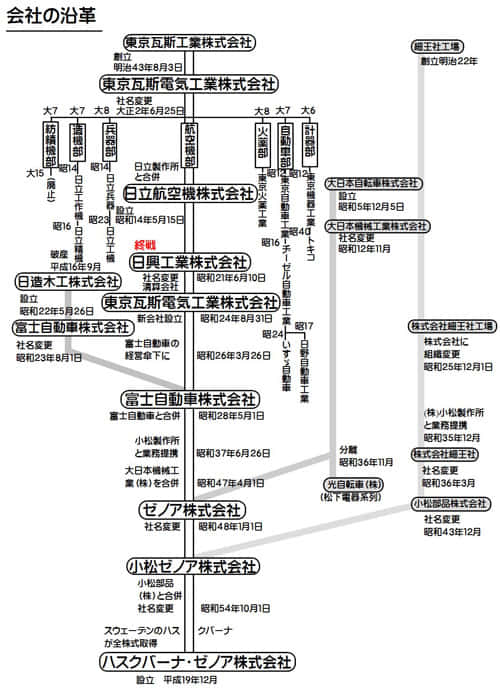

日立工機は日立グループ内の企業でしたが、日立グループとしての出自は若干遠い位置にあり、企業の成り立ちとしては明治43年創業の東京瓦斯電気工業にあたります。

東京瓦斯電気工業は、昭和14年の日立製作所による経営権の獲得と同年の日立兵器・日立航空機・日立工作機への分割によって日立グループの一員となった企業です。日立工機の電動工具事業は、終戦後に日立製作所から日立兵器への電動工具製造移管を受け、昭和23年に企業再建整備法の出資によって現在まで続く電動工具製造事業が始まりました。

出典:ゼノア社報からの模写

日立製作所は日立工機をグループ内の企業としながらも、取得株式割合を33.4%未満に抑え、関連会社としての存在に留めていました。

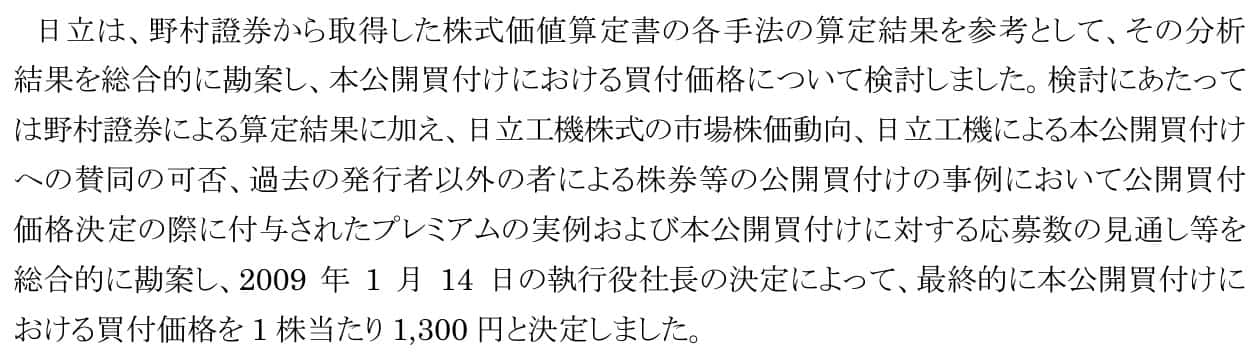

しかしながら、日立製作所は2009年に緊急業績改善施策を掲げ、日立工機の株式取得割合50.1%への引き上げを発表し連結子会社化を決定しています。当時の株式買収額は、終値 1株740円に対して過去6ヵ月平均値1,007円を基準価格とし、さらにプレミア価格を含めた1,300円でのTOB(公開買い付け)で実施されました。

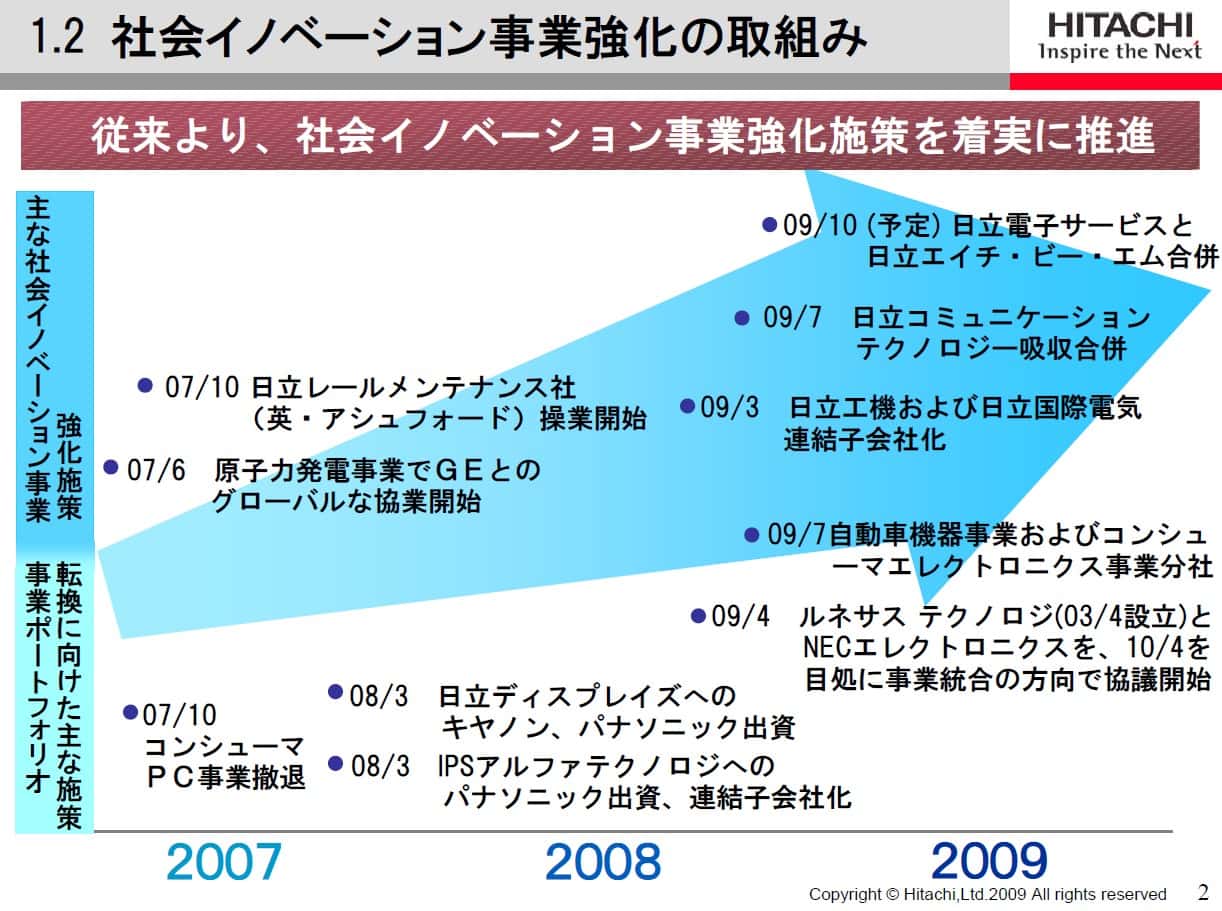

この連結子会社化に関しては、当時の日立グループ全体での高収益構造を確立するべくグループ内での技術・知識・経験・ノウハウを活用するシナジー創出の一環としており、調達コストの低減やリチウムイオン電池製品の開発推進を図るものと説明していました。

2017年:日立工機が日立グループを抜けるまで

日立工機は、日立製作所の50.1%株取得によって連結子会社として日立グループに属していましたが、日立製作所は2016年に経営方針を変更し、日立工機を含む各日立グループ内上場子会社は日立グループからの離脱が決定しました。

日立工機も日立グループから離脱することとなり、新たな親会社として京セラや米カーライルなどが関心を示していましたが、新たな株主として日立工機の経営を主導することになったのが米国の投資ファンド KKR(コールバーグ・クラビス・ロバーツ)です。

KKRによる企業買収は、日立製作所が所持する50.1%の株に加えて、市場の49.9%の株も取得することとなり、100%株取得による完全子会社化によって東証1部への上場が廃止することとなりました。さらに、日立グループからの離脱によって日立製作所との関係が全て断ち切られることになったため、日立ブランドの使用ができなくなり、日立製作所が持つ特約店による販売ルートも見直されることとなりました。

KKRによる日立工機の買収手法では、LBO(レバレッジド・バイアウト)と呼ばれるM&A(企業買収)スキームが使用されています。

LBOとは、買収する企業の資産や将来のキャッシュフローを担保として借入を行い、その借入資金を使って企業買収を行う手法です。この方法により、買収する企業は少ない資本で大きな買収を実行することが可能になり、ファンド側は少ない資金で多額の利益を生むことが可能になります。

日立工機のLBOスキームにおいては、企業買収のために設立されたSPC(特別目的会社)であるHKホールディングス株式会社と呼ばれる企業が買収を担いました。このHKホールディングスは、LBOによる買収完了後に日立工機と合併したため現在は消滅しています。

ちなみに、LBOによる企業買収スキームは、買収時に発生した負債を買収される企業が負う形となります。このLBOによる日立グループからの離脱に必要とされる資金借入は、日立工機自らが自分の負債とする形で果たされることとなりました。

2017年~:PEファンド KKR下の工機ホールディングス

KKRは、買収後に経営改善を行うことで企業価値を高め、別の企業への売却やIPO(新規上場株)で市場に売却することで利益を得るファンドです。このような形態のファンドをPE(プライベート・エクイティ)ファンドと呼びます。

このことから、工機ホールディングスもKKRの資本に属している限り、今後何かしらの形で売却される企業と言えます。

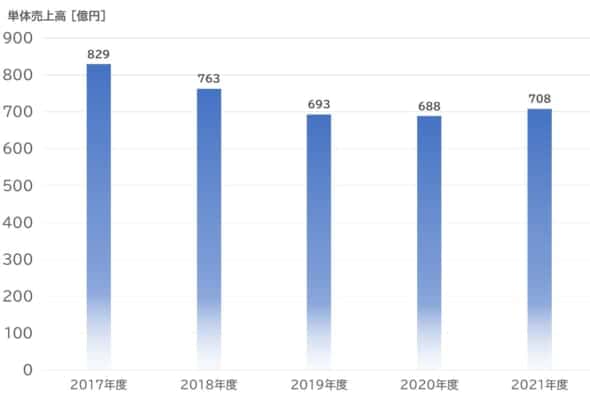

買収直後の工機ホールディングスは「20年度までに売上高2500億~3000億円、営業利益率10%以上を目指す」「最大で500億円規模のM&A(合併・買収)を実施する」とこれまでの日立工機時代の売上額を考えれば驚異的とも言える成長方針を打ち出し「世界の3強入りを目指す」とまで発言する強気ぶりをアピールしましたが、その後の経過としては、どんなに色眼鏡を付けて評価しても売上横ばいの状況が続いています。

(本動画は2025年夏頃に削除されました。)

単体決算で常に赤字を計上している点やC&P(ライフサイエンス機器)事業の売却、資本金を1億円まで減資した実態を評価すれば、工機ホールディングスの企業価値は買収以前より低下しているものと予想しています。

Bloombergによる報道では、一度20億ドル規模の売却が検討されたものの、その半年後に売却計画が行き詰まった続報もあり、工機HDのKKR資本からの離脱については白紙状態にあると見られます。

現在の工機HD最大の問題は「売り上げが伸びない」こと

LBOによるM&Aスキームは買収される企業に負債を担う方式であることから、一見するとKKRが工機HDに一方的な負債を押し付けた様にも見えますが、想定通り進んでいたならば、KKRは少ないコストで十分な企業売却益を得ることができ、日立工機も子会社の状態から脱して独立した企業として歩めた可能性もありました。全てが上手くいけばWin-Winな結果になり得た方法です。

現状の工機HD最大の課題は、日立工機時代から売上が全く伸びていないことです。

将来的なキャッシュフローも見込めない状態であり、LBOによるM&Aスキームが当初設定した出口戦略への見通しが立たなくなっているのが現在の工機HDの実態です。より単純に言えば、想定していた企業成長が実現できておらず、負債返済のアテが無くなってしまっている状態にあると言えます。

日立工機の買収額は約13億ドルと言われていましたが、KKRによる資本力と経営シナジーをもってしても売上高の拡大を成し遂げることはできませんでした。と言うよりも、国内最大の競合であるマキタでさえもこの1,2年の売上高は横ばいであり、株価も2021年に記録した7,000円から半分以下の2,500円まで下落する厳しい状態にあります。

この先、工機ホールディングスの買収に意欲的な新しい企業が現れたとしても、日立製作所やKKRの経営下における継続的なキャッシュフローを生み出せなかった実態を覆すことは難しく、工機HDの企業価値を20億ドルと評価して売却を進めたいKKRの出口戦略は実現不可能なものだと想定しています。

これは筆者の個人的な見解ですが、工機HDがKKR資本から上手く離脱できなかった理由は2つあり、「日立製作所連結時のTOB買い付け価格が高く、KKRの買収時においても更なるプレミア価格を乗せざるを得なかった」と「電動工具市場そのものの成長が想定ほど伸びなかった」が原因と考えています。

前者については日立製作所の都合に振り回されたために運が悪かったとも言えますが、後者については電動工具市場の成長性を根本的に見誤ったために発生した事態であると推察しています。

LBOを成功に導き事業を成長させるには、比較的業績が安定しており現金化しやすい資産を多く持つ企業である必要があります。加えて、市場そのものが成長状態であり、収益を向上させるシナリオが描けることが不可欠です。日立工機のLBO事例に関しては、企業としては健全ではあったものの、電動工具市場それ自体の成長性を見誤ったことが本質的な原因と考えています。

さて、今後の工機HDですが、決算公告で開示されたバランスシートを見る限り、LBOで買収された企業としては比較的レバレッジが低いこともあり、2024年3月に迫る返済期限は現在の資産でなんとか乗り切れるものと予想しています。ただし2022年時点の代表取締役CEOがCFO兼任であることから、経営そのものとしては財務方面の対応に全力で舵を取っている状態とも捉えています。

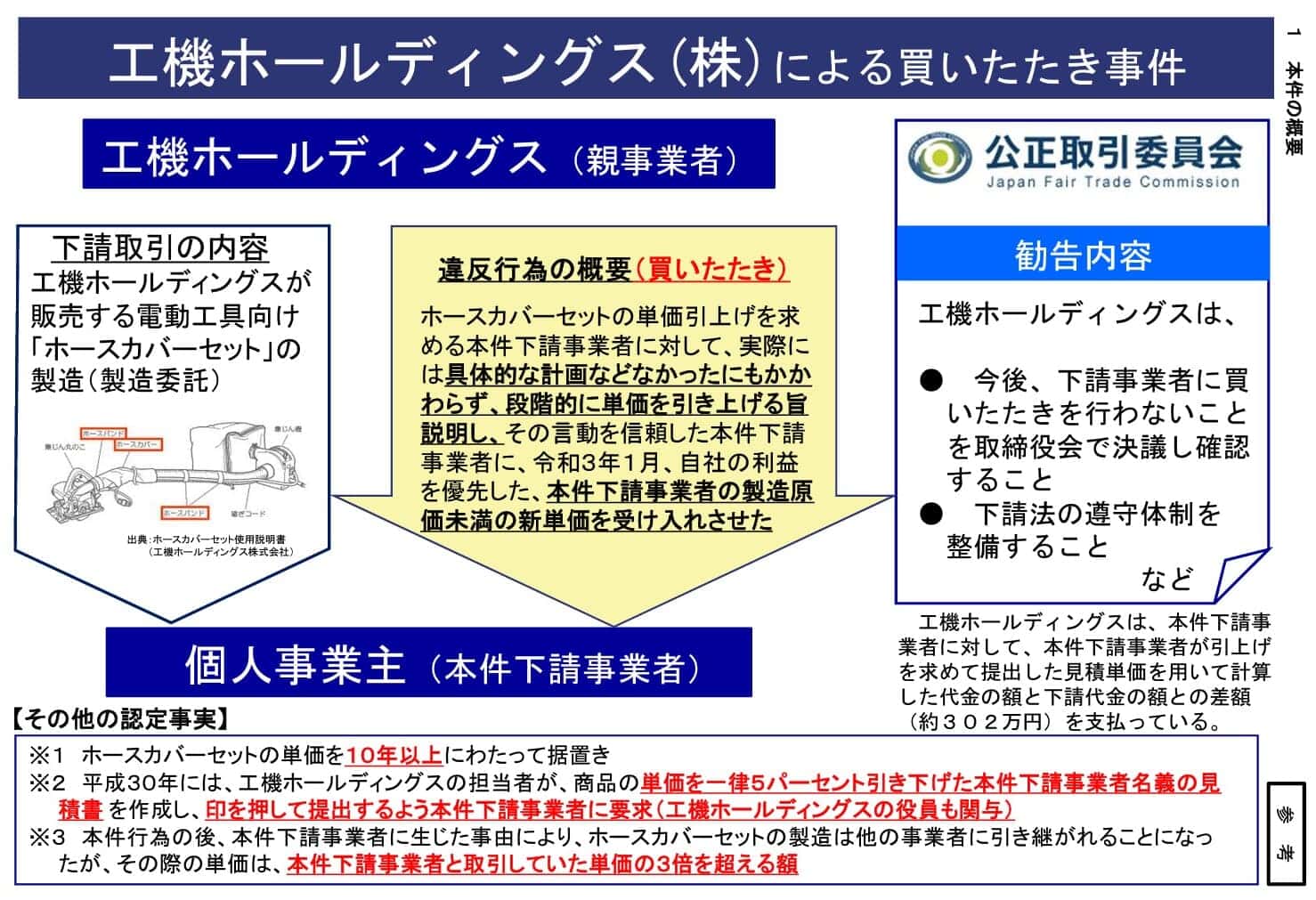

長期的な動向としては、慢性的な売上高の低迷、長引く赤字、事業や工場の売却によって縮小した経営は簡単に戻せないものとみられます。直近の行政勧告による取引先からのイメージ悪化と取引先への原価低減要求の緩和も行わざるを得ないために、投資ファンドの十八番とも言えるコスト削減策にもブレーキがかかり、利益率の更なる低下を想定しています。

これらの状態から、事業拡大に再度舵を取ろうとしても銀行や投資家からの融資は敬遠されると想定され、例え負債の返済が完了しても、企業規模の縮小はもう少しだけ進行するのではないかと予想しています。

今後、どのような形で工機ホールディングスがKKR資本から離脱するのかは不明ですが、日立製作所の時代と同じく、別企業の子会社化として収まる可能性もあり得る状況であるため、同社は引き続きHiKOKIブランドを継続・発展させるための戦略を検討していくことになるでしょう。

ちなみに本記事の解説は工機HDが発信する各動向や報道各社の情報を元に構成したもので、連結決算ベースでは黒字状態の可能性もあり、翌週にでも「工機ホールディングス株式会社 東証プライム市場への新規上場に関するお知らせ」などのリリースが出るかもしれません。