株式会社マキタは愛知県安城市に本拠を置き、電動工具を中心とした製造販売を行う企業です。電動工具メーカーの国内トップ企業であるマキタは、現在においても世界的な売上拡大を続けており、高収益体質企業として堅調に拡大を続けている企業です。マキタはなぜ売り上げを伸ばし続ける企業でいられるのか、電動工具事業を持つ他社となぜ差別化できたのかを解説。

目次

なぜマキタは売上の成長が続いているのか

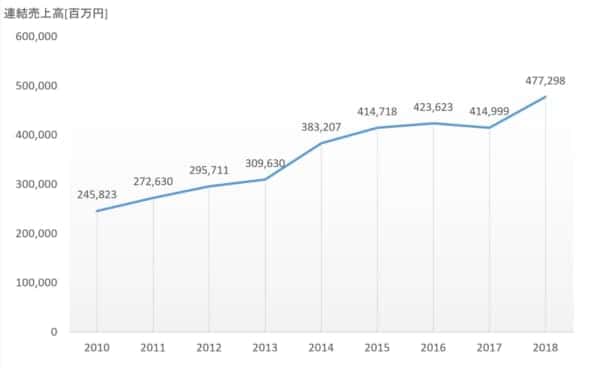

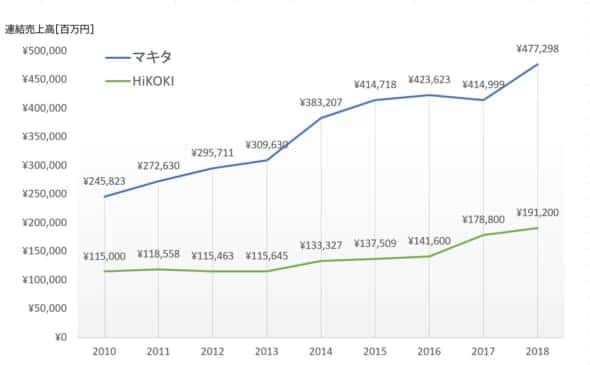

電動工具の製造販売を行う株式会社マキタは、プロ向け電動工具を展開するトップメーカーです。世界各国に販売・製造拠点を持ち、成長経営を続けており、2018年3月期の地域別売上高は連結全体では4773億円を達成。地域別売上高では欧州が2020億円、国内が826億円、北米が739億円、アジアが441億円と世界中で展開されている電動工具ブランドです。

この売上成長は電動工具業界全体に共通する特徴ではなく、マキタのみに見られる売上成長です。HiKOKI(日立工機)ブランドを有する工機HDは赤字転換1・遠心分離機事業の売却2、リョービ株式会社は京セラへの電動工具事業譲渡3など、マキタ以外の電動工具メーカーでは経営的に楽観視できない経営状態が続いています。

マキタの順当な成長を続けているのは、電動工具事業の海外展開が最も上手くいった結果でもありますが、それだけなら海外展開を行う他の電動工具メーカーも売上拡大すると考えるのが順当であり、マキタだけが成長を続ける理由の説明が付きません。

今回は、電動工具市場の特徴とマキタを始めとする世界的な電動工具トップメーカーがなぜ成長を続けているのかついて考察・解説します。

プロ向け電動工具の性能向上は市場拡大に繋がらない

規模の大きい電動工具メーカーが主力とする製品が、建設・土木業などに従事するプロユーザーに向けた電動工具です。

プロ向け電動工具のシェアを左右する要素には、性能の向上やアフターサポート・取扱店舗数など様々な要素がありますが、最も重要な点として、プロ向け電動工具市場は「性能の向上が市場拡大に繋がらない」ことを大きな前提として考える必要があります。

ここからは筆者の電動工具市場と関連業への知見を解説のために単純モデル化したマクロ的な事例なので、実際には異なる点もあるのをご了承ください。

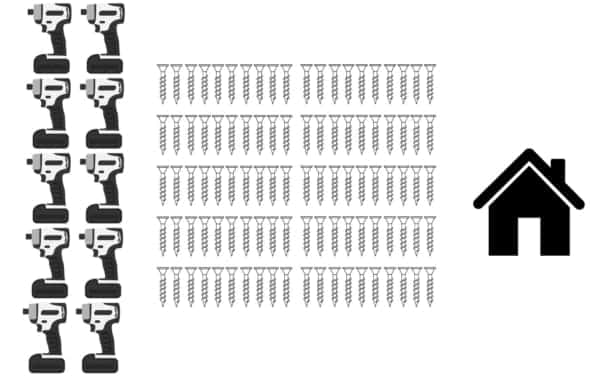

例として「10,000本のネジ締結が必要な工期10日の住宅建設」の事例を考えてみます。

1日100本の打ち込み作業能力を持つインパクトの場合、10台のインパクトを手配すれば10日で10,000本締結の作業を完了できます。ですが、もし電動工具の性能が大幅に向上して、10倍の性能を持つインパクトが開発されたと考えるとどうなるでしょうか。

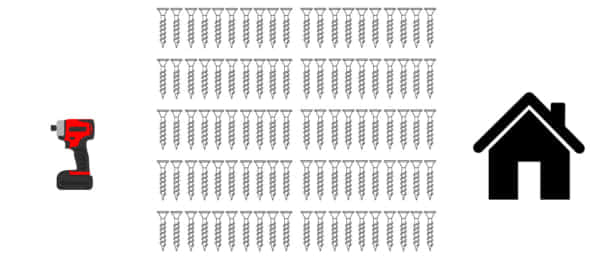

性能が10倍になれば1台で工期に間に合うようになるので、インパクトは1台しか売れなくなります。仕事を請け負った事業所は作業備品費が浮きますが、電動工具市場は製品が売れなくなるため市場規模は縮小します。

原価低減が行われた場合もこれと同様で、電動工具の価格が下がって1/10になったとしても、工期内に収まるのであれば必要以上の工具を購入することはありません。

プロ向け電動工具は驚異的な性能向上・価格低減を実現できたとしても「作業量を増やす」「複雑な施工に発展させる」ような、プロ向け電動工具そのものの需要を直接増やす要因に繋がらない製品である、と解釈することができます。

メーカー間の競争を考えれば、常に高性能の最新機種を投入しなければ売上を上げることはできませんが、電動工具市場全体の動向を考えると性能向上は電動工具市場の縮小に拍車をかけることになるため、非常にジレンマ性の強い市場であると考えられます。

このようなモデルケースは、イノベーションのジレンマにおける「持続的イノベーション」の限界を象徴しています。

では、実際に電動工具の需要を生んでいる存在は何なのでしょうか。プロ向け電動工具を使用する主な関連業は、建設業です。

建設業の動向を表す具体的な指標として「住宅着工件数」「リフォーム需要」などが挙げられます。これらの指標は経済状態や行政支援・地域の住宅事情・不動産価格などより大きな経済状態で上下する数値で、電動工具の市場動向に影響されることはまずありません

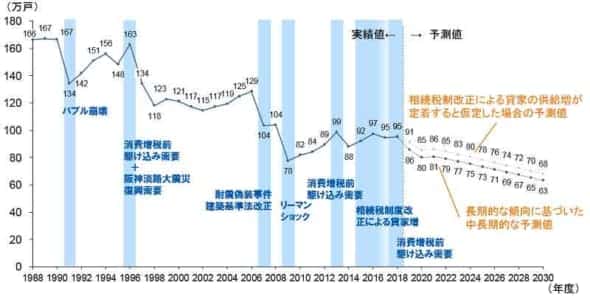

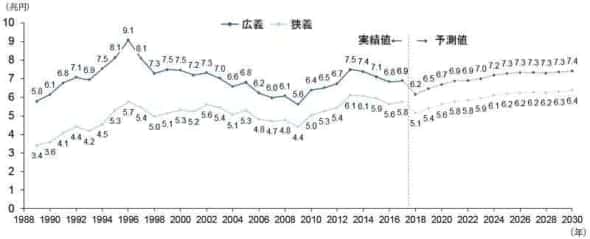

平成初頭のバブル崩壊以降、これらの統計はどんなに良く見ても横ばい、全体的に減少傾向、予測値においても減少傾向を表しています。

参考:2030年度の新設住宅着工戸数は63万戸に減少、リフォーム市場は6兆円~7兆円台で横ばいが続く | ニュースリリース | 野村総合研究所(NRI)

リフォーム市場規模(広義・狭義)の実績と予測結果。実績は住宅リフォーム・紛争処理支援センター「住宅リフォームの市場規模(2017年版)」より。

参考:2030年度の新設住宅着工戸数は63万戸に減少、リフォーム市場は6兆円~7兆円台で横ばいが続く | ニュースリリース | 野村総合研究所(NRI)

このような単純モデルによる解説と電動工具が依存している建設業界を考慮すると、「プロ向け電動工具市場は関連業に大きく依存する市場であり、プロ向け電動工具の市場規模は関連業の市場規模に左右される」と結論を出すことができます。

電動工具市場を長年支え続けた立役者「リチウムイオンバッテリー」

少し話題はそれますが、バブル崩壊以降、住宅着工件数とリフォーム需要が減少しながらも電動工具業界を成長に導いた要因こそリチウムイオンバッテリーによる充電式電動工具の普及にあったと推測しています。

バブル崩壊以降、国内の電動工具業界では東芝電動工具の撤退・多数の大型大工道具メーカーの廃業など業界の淘汰が進みましたが、生き残った電動工具メーカーが現在まで生き残り、市場を拡大させた原動力がリチウムイオンバッテリーの充電式化による電動工具の単価上昇でした。

リチウムイオン化によってAC電動工具から充電式工具への大きな買い替え需要も発生し、本体・バッテリー・充電器によるセット販売によって販売価格も大きく上昇し、それまでの主力製品だった大型大工機械の売上減少分をカバーできる製品カテゴリにまで成長しました。

ですが、2020年の現在ではリチウムイオン充電式工具は大多数のユーザーに十分普及しています。大多数のユーザーにとっては多少の性能向上であれば買い替え需要も発生せず、肝心のバッテリー性能向上も近年の傾向では上の停滞も見え始めています。この状態が続くのであればプロ向け電動工具市場はそう遠くないうちに縮小へ転じると予測しています。

プロ向け市場以外への新市場開拓を怠らなかったマキタ

ほとんどの電動工具メーカーはプロ向け市場をメインターゲットにした戦略を進めており、プロユーザーに対する「シェア上昇」を経営戦略とした製品開発・販売を行っています。

一方のマキタは、プロ向け電動工具市場にも経営資源を注力していますが「選択と集中」に至るレベルまで集中投入することなく、常に新たな市場で通用する商材を展開し、自身が得意とする充電式バッテリーのプラットフォームを活用することによって他市場を電動工具市場化させることで売上拡大戦略を続けてきました。

近年のマキタ国内市場の成長は、エンジン式から充電式に注力したOPE(園芸工具)事業とマキタクリーナーのブランディングによる清掃市場への拡大戦略が大きな原動力となっています。

最近でも、空調服のフルハーネス対応、グラインダX-LOCK対応、話題性の高い製品の開発など、業界の変革や市場の要求をいち早く察知して製品を投入し、従来のプロユーザー市場だけに縛られない積極的な製品展開を進めています。

単純な性能や品質だけを見ればマキタより優れた製品を作るメーカーは存在しますが、電動工具市場の特長や企業の経営方針的と考えれば、マキタが長年の成長経営を続けられたのも当然と言えます。

参考:マキタ2020総合カタログ

電動工具市場は電動工具以外への進出によって拡大する

ここまで、下記の2つを電動工具市場の特長として挙げました。

- 電動工具の性能向上は市場の拡大に繋がらない

- 他市場を積極的に電動工具化させる戦略でしか電動工具市場での売上は拡大できない

現在の電動工具市場は、リチウムイオンバッテリーの登場により、持続的イノベーションが延長される特殊な事態が発生していましたが、本来の電動工具市場は10年以上前に顧客のニーズを超えています。さらに特徴とするのが、これまでの電動工具市場を壊す破壊的イノベーションが現時点・そして近い将来までも発生していない点です。

これの対策として、電動工具市場を長く存続させる戦略こそ、多市場への展開・リチウムイオンバッテリーによる市場侵略です。

これを積極的に実践している企業は、国内メーカーでは事実上マキタだけです。世界的に見ても電動工具市場を根本から拡大させるような積極的な拡大戦略を行っている企業はStanley Black&Decker・TTI・BOSCH・マキタの4社しかありません。

- Stanley Black&Decker :M&Aによる積極的な他業種買収、新たな建築ソリューションの提供

- TTI:M&Aによる積極的な他業種買収、積極的な新分野製品の開発

- BOSCH:工場を対象にした産業向け新製品開発・新規格による新たな電動工具開発

- マキタ:OPE・クリーナー市場への参入、新分野製品の開発

これらのメーカーは世界的規模でシェアとブランドの認知度が高く、先進国を中心とした一流工具ブランドの地位を獲得しています。常に拡大戦略を取ってきた経営方針こそが、世界的なトップメーカーに至るための基本的な経営戦略であるのだと筆者は考えています。

現在の電動工具業界は、リチウムイオンバッテリーの性能停滞や世界的な流行感染症による関連市場の萎縮など、今後の成長に大きな局面を迎えています。しかし、これまでのように電動工具業界の規模を拡大するような経営戦略を取れる企業であるならば、引き続き成長経営を継続させることも可能と考えられます。

ちなみに、本記事では発展途上国・新興国等による電動工具市場の拡大には触れていません。

発展途上国市場を経営戦略上の重点地区に置く世界規模の電動工具メーカーが存在しないため(中国Chervon社を除く)、途上国市場では「現地メーカー・中国メーカーによる低価格品が主流」「充電式工具が中心の高価な先進メーカー製品は売れない」と判断しています。